비은행 금융중개 규모 883조…"충격시 시스템리스크 확산"

송고시간2018-11-06 12:00

MMF·채권형 펀드·유동화 증권 등 포함…상호 연계성 높아 취약

(서울=연합뉴스) 김수현 기자 = 은행 시스템 밖에서 은행 수준의 건전성 규제를 받지 않으면서 신용중개 활동에 관여하는 '비은행 금융중개' 부문에 충격이 발생하면 시스템리스크로 번질 수 있어 주의해야 한다는 지적이 나왔다.

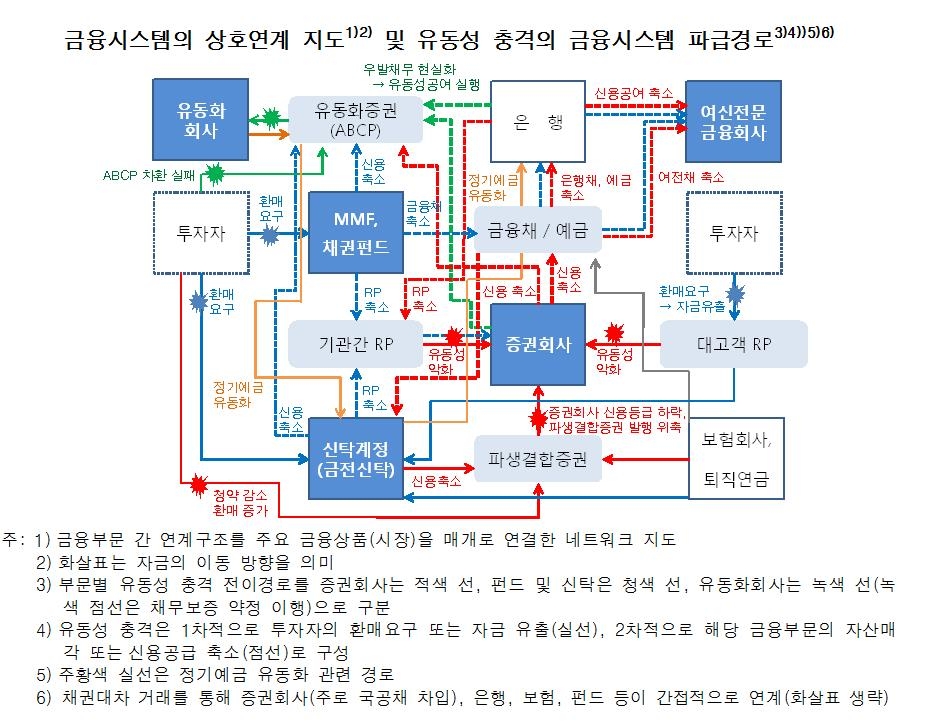

김경섭 한국은행 금융안정국 안정분석팀 과장은 6일 한은 조사통계월보 10월호에 실린 '국내 비은행 금융중개의 현황 및 잠재리스크'에서 "비은행 금융중개는 금융시스템과의 밀접한 상호연계, 금융거래의 복잡성 등으로 충격 발생 시 시스템리스크를 확산·전염시킬 수 있다"고 밝혔다.

'그림자 금융'(shadow banking)으로 불리기도 하는 비은행 금융중개는 비은행권에서 이뤄지는 신용중개 활동이다.

펀드 등을 취급하는 집합투자기구, 증권기관, 신용카드사·할부사와 같은 여신전문금융기관, 신탁회사 등 기타금융중개기관 등이 주로 담당하며 상품으로는 머니마켓펀드(MMF), 채권형 펀드, 유동화 증권 등이 포함된다.

지난해 말 기준으로 국내 비은행 금융중개 규모는 1천957조1천억원이었다.

이중 시스템리스크를 유발할 가능성이 높은 부문만 고른 협의의 비은행 금융중개 규모는 882조9천억원으로, 명목 국내총생산(GDP)의 절반 수준으로 잠정 집계됐다. 증가 속도는 2015년 이후 둔화했으나 지난해까지 계속해서 가속됐다.

비은행 금융중개가 위험한 것은 유동성 불일치 가능성과 금융시장·비은행 금융중개 기관 사이의 높은 연계성 때문이다.

저금리로 채권형 펀드로 흘러든 자금이 늘어난 가운데 유동성이 상대적으로 낮은 회사채, 기업어음(CP), 자산담보부 기업어음(ABCP) 등의 비중이 커졌다. 유동화 기구에는 만기가 3개월 이하인 단기 유동화 증권이 대부분이다.

시장이 불안해지면 자산을 매각하려는 투자자가 늘어나는데, 환매 대응이 제대로 이뤄지지 않아 유동성 위험이 부각할 수 있는 셈이다.

금융시장과의 연계성도 높아졌다.

환매조건부채권(RP) 시장의 경우 금융채 담보증권 활용이 늘어났고 증권회사도 파생결합증권을 발행하는 과정에서 금융채와 연계성이 심화했다. MMF, 채권형 펀드도 채권 편입 규모가 늘어나고 있다.

여기에 증권회사, 신탁, 집합투자기구 등 비은행 금융부문 간 상호 연계성도 강화하는 추세다.

금융기관 간의 상호 연계성은 금융시장의 성숙도를 보여주기도 하지만 한 부문에 충격이 발생했을 때 리스크가 도미노처럼 확산하는 경로가 될 수 있다는 점에서 위험하다.

김 과장은 국내 비은행 금융중개 리스크가 현실화할 가능성은 현재로썬 높지 않다고 평가했다.

그러나 비은행 금융중개 부문이 다른 금융부문과 비교해 투자자의 대량 환매와 같은 유동성 충격에 특히 취약하다는 점 때문에 충격이 발생할 경우 비은행 금융중개 부문이 금융 불안의 파급경로로 작동할 가능성은 있다고 밝혔다.

김 과장은 "그간 저금리 기조에서 낮은 수준을 보인 신용·유동성 위험이 재평가되고 시장 참가자의 포트폴리오 조정이 빠르게 나타나면 비은행 금융중개 부문이 민감하게 반응할 수 있다"며 "비은행 금융중개에 대한 면밀한 모니터링이 필요하다"고 지적했다.

porque@yna.co.kr

제보는 카카오톡 okjebo <저작권자(c) 연합뉴스, 무단 전재-재배포, AI 학습 및 활용 금지> 2018/11/06 12:00 송고

![[영상] '용의 이빨' 드러낸 우크라 "요충지 차시우 야르를 사수하라"](http://img7.yna.co.kr/mpic/YH/2024/04/23/MYH20240423013200704_P4.jpg)

![[영상] "불법웹툰 본 적…" 듣고 7천만원 피해 막은 20대 여성의 '촉'](http://img0.yna.co.kr/mpic/YH/2024/04/23/MYH20240423013700704_P4.jpg)

![[영상] 강진 또 덮친 대만 화롄…건물 2곳 기울어](http://img5.yna.co.kr/mpic/YH/2024/04/23/MYH20240423012700704_P4.jpg)

![[날씨] 새벽에 천둥·번개 동반 강한비…우박 주의](http://img7.yna.co.kr/photo/yna/YH/2024/03/12/PYH2024031215910001300_T2.jpg)